Беспокойство в банковском секторе продолжает давить на настроения инвесторов

Фото: pixabay

Фото: pixabay

SVB Financial Group подал заявление о банкротстве в прошлую пятницу после того, как массовое снятие депозитов вкладчиками в банке Silicon Valley Bank вынудило регулирующие органы закрыть его. Это произошло через день после того, как 11 крупных банков объединилась для размещения 30 млрд долларов в First Republic Bank, который попал под резкую распродажу банковских акций после краха Silicon Valley Bank. После этого First Republic приостановил выплату дивидендов. В пятницу его акции упали на 32,80%.

По итогам минувшей недели Dow Jones потерял 0,1%, S&P 500 прибавил 1,4%, а Nasdaq подскочил на 4,4%, пишет MarketWatch.

Фото: finviz

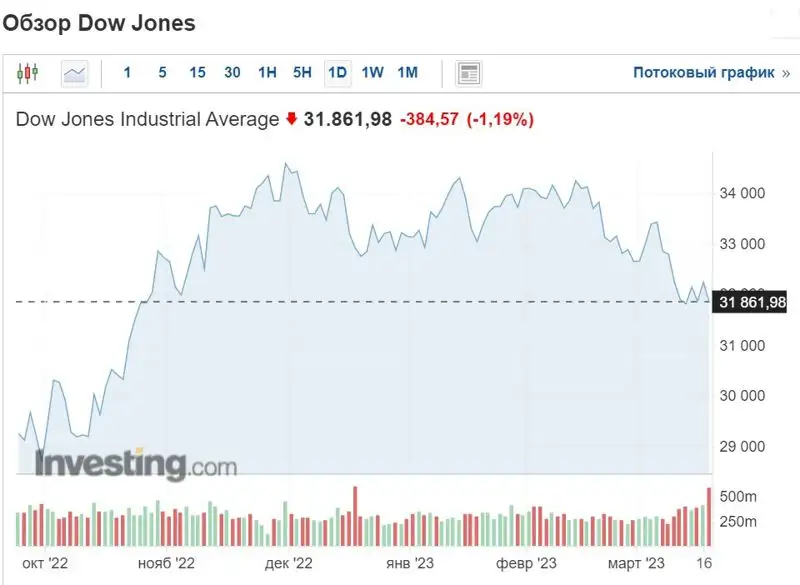

В пятницу Dow Jones Industrial Average снизился на 384,57 пункт, потеряв 1,19%.

Фото: investing

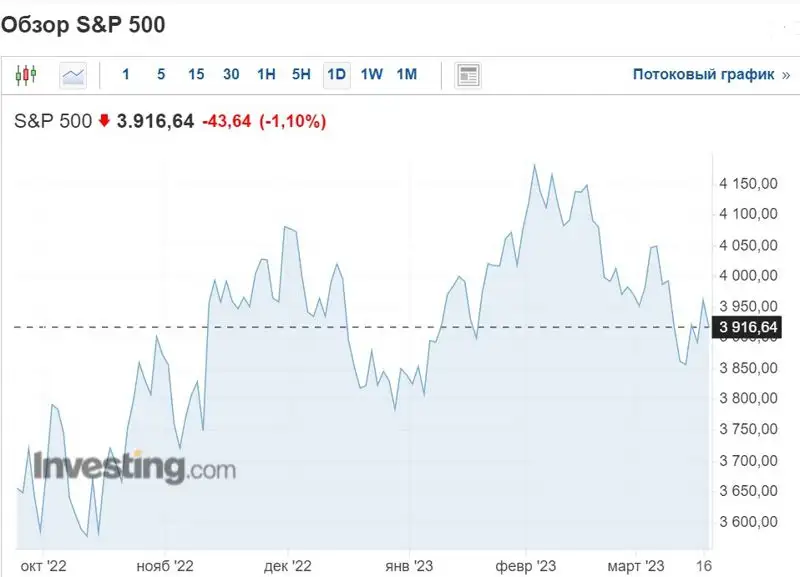

S&P 500 снизился на 43,64 пункта или на -1,10%

Фото: investing

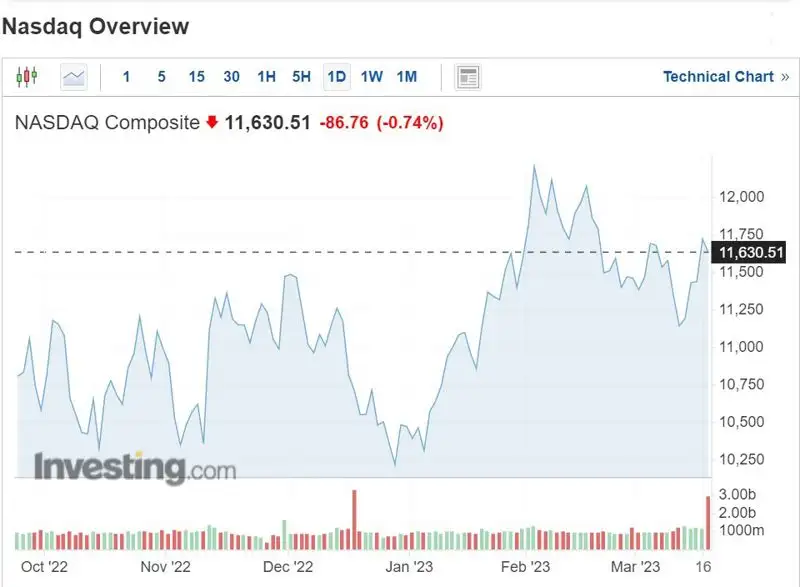

NASDAQ Composite стал меньше 86,76 пункта или на -0,74%.

Фото: investing

Лидером снижения среди компонентов индекса Dow Jones стали акции Travelers Cos. (-4,2%), лидером роста - бумаги Microsoft Corp. (+1,2%).

Акции FedEx Corp. подскочили на 8%. Одна из крупнейших в мире компаний экспресс-доставки зафиксировала 30% падение чистой прибыли в третьем квартале 2023 финансового года, однако улучшила прогноз прибыли на текущий фингод.

Капитализация Amgen снизилась на 2% на новости, что американская биотехнологическая компания планирует сократить еще около 450 сотрудников, или 2% штата.

Шесть центральных банков, включая Банк Англии, объявили, что они увеличат поток долларов США через мировую финансовую систему.

В воскресенье испытывающий трудности Credit Suisse был поглощен UBS в рамках сделки, поддерживаемой швейцарским правительством.

Соглашение о своп-линии ликвидности доллара США начало действовать с понедельника 20 марта.

В своем заявлении Центробанки Англии, Японии, Канады, Европейский Центробанк, Федеральная резервная система США и Национальный банк Швейцарии начали скоординированные действия по расширению предоставления ликвидности.

В заявлении говорится, что это будет важной поддержкой для ослабления напряженности на глобальных рынках финансирования и уменьшения влияния на предложение кредитов домашним хозяйствам и предприятиям.

Теперь вместо заимствований на открытом рынке британские банки смогут идти напрямую в Центробанк Англии, а тот будет занимать у ФРС США.

Он будет работать таким же образом для банков еврозоны, Канады, Японии, Швейцарии и США.

Вопрос только в том, а не заработает ли опять печатный станок ФРС и не даст ли это новый импульс инфляции?

Активы ФРС с минимума 8 марта, только к 15 марта выросли на 297 млрд долларов, или на 3,6%, с 8 342 млрд до 8 639 млрд. А ведь сокращение баланса ФРС на данную сумму шло в ходе количественного ужесточения денежно-кредитной политики 4 месяца, с ноября 2022 года.

В августе 2022 года глава ФРС Джером Пауэлл заявил о жесткости регулятора в предстоящие месяцы, даже если это причинит проблему домохозяйствам. Повышение ставок и сокращение баланса он признавал меньшим злом, чем инфляция. И тут, как говорится, ФРС начинает переобуваться в воздухе.

Финансовый аналитик Марк Гойхман отмечает: "Столь масштабные вливания денег в хозяйство ставят Федрезерв в противоречивую замкнутую ситуацию. Надо повышать ставку для противодействия инфляции. Тем более, что ее сокращение почти иллюзорное. Да, по данным от 14 марта, годовой индекс потребительских цен (ИПЦ) в феврале снизился до 6% с 6,4% месяцем ранее. Но произошло это в основном за счет относительного удешевления энергоносителей. Без учета их и продовольствия, базовый ИПЦ практически не изменился – 5,5% против 5,6% в феврале. А месяц к месяцу он даже увеличился до 0,5% с 0,4% ".

Пока инвесторы ждут смягчения денежно-кредитной политики ФРС на фоне давления в банковском секторе. Вероятность повышения ставки на 25 базисных пунктов составляет 50,2%. Вероятность того, что ставка останется на прежнем уровне 4,50 – 4,75% составляет 49,8%. В воскресенье 19 марта соотношение было 62% к 38%, неделей ранее 93% к 7%.

Но многие финансовые аналитики полагают, что Федрезерв все же пойдет на рост ставки.

"Речь не об ожидавшемся еще в начале марта шаге с 4,75 до 5,25 процента. Но с различных позиций есть смысл увеличить ее до 5 процентов. Во-первых, показать неизменность курса противодействия инфляции. Во-вторых – продемонстрировать, что банковская система крепка, ей не угрожает кризис, что и заявляли власти", – считает Марк Гойхман.

Напомним, очередное заседание ФРС состоится 21 – 22 марта этого года. В 00.00 уже 23 марта по времени Астаны мы узнаем решение Федрезерва.