События в финансовом секторе США создают нервозность на рынках

Фото: unsplash

Фото: unsplash

Текущая неделя обещает быть довольно интересной. Сегодня, 3 мая, Комитет по операциям на открытом рынке (FOMS) после двухдневного заседания ФРС сообщит об изменении ключевой ставки. Участники рынка ждут ее повышение на 25 базисных пункта до 5,00–5,25%. Здесь практически все ожидаемо. Но важна риторика Федрезерва, которую озвучит его глава Джером Пауэлл. Будет ли еще повышение в этом году или же пока регулятор возьмет передышку.

В понедельник в США увидели крах еще одного банка — после обвала SVB и Signature спокойствие американских вкладчиков явно нарушилось. Теперь еще и First Republic Bank (FRB). В пятницу 28 апреля акции FRB снизились в цене на 43,30%, закрывшись на отметке 3,51 доллара за акцию. Бумаги Signature Bank потеряли 24,30% и завершили сессию на уровне 0,10 доллара за акцию. Котировки SVB Financial Group снизились в цене на 13,10% до отметки 0,49 доллара за акцию.

Генеральный директор Sovereign Wealth Management Гэри Королев назвал крах калифорнийского First Republic Bank ожидаемым из-за наличия нерешенных проблем банковского сектора США.

"Это ожидаемо, ведь "никогда не бывает только одного таракана". Проблемы, которые привели к падению первых нескольких банков, таких как Silicon Valley Bank…, все еще не решены", - цитирует эксперта РИА Новости.

Среди имеющихся проблем в финансовом секторе США Королев перечислил резкий рост ставок в течение короткого периода времени, а также сохранение "перевернутой кривой доходности".

Ранее стало известно, что JPMorgan Chase&Co купит большую часть активов First Republic Bank в рамках последней попытки его спасения под руководством регулирующих органов США.

Все это привносит нервозность на рынки. И похоже это только начало. Главные кандидаты на банкротство — это американские региональные банки. Многие уже потерпели отток депозитов. Банки живут за счет процентной маржи. Эта маржа у большинства региональных банков падает, так как растет ставка ФРС. Это может привести к снижению прибыли.

Если все начнут бояться краха банка, он немедленно обвалится: народ побежит забирать депозиты, и у банка в какой-то момент просто не останется денег. Тем более сейчас можно снять деньги с помощью мобильных приложений. То есть все произойдет быстро и убийственно.

Еще неприятность для участников рынков – потолок госдолга, который достигнут. Министр финансов США Джанет Йеллен усилила давление на законодателей в Вашингтоне, предупредив, что правительство не сможет выполнить свои обязательства уже 1 июня, если не будет достигнуто соглашение о повышении или приостановке потолка госдолга. Напомним, что текущий лимит составляет 31,4 трлн долларов, или 125% от годового ВВП. Только повышение этого лимита позволит правительству занимать больше для покрытия текущих расходов.

В заявлении, опубликованном в понедельник в письме спикеру Палаты представителей от республиканцев Кевину Маккарти, был указан крайний срок, который наступит раньше, чем ожидали многие на Уолл-стрит. Экономисты Goldman Sachs предварительно определили так называемую "дату Х" — то есть день, когда Минфин больше не сможет выполнять свои обязательства перед держателями долговых обязательств — это конец июля.

Генеральный директор Tesla, миллиардер Илон Маск назвал "кучу мертвых банков" признаком экономического стресса и последствием резкого ужесточения монетарной политики ФРС за последние 7 месяцев, пишет Business Insider.

В воскресном твите Маск прокомментировал прогноз бывшего министра финансов США Ларри Саммерса, который предсказал, что у США есть 70%-ный шанс скатиться к рецессии в течение следующего года.

"Умеренная рецессия уже наступила, — ответил Маск. — Дальнейшее повышение ставки вызовет серьезную рецессию. Помяните мои слова".

Бизнесмен более 20 раз за последние 7 месяцев осуждал повышение процентной ставки ФРС. По его мнению, шаги ФРС за последний год были "глупыми" и привели к падению рынка Tesla на 600 млрд долларов в 2022 году.

"Один из самых стойких банков — Credit Suisse — тоже умер, и кладбище быстро заполняется!" — заявил Маск.

Это, что касается финансового сектора. Из-за проблем в нем паровозом идет следующий сектор — недвижимости (Real estate). Вот что пишет в своей статье известный инвестбанкир, кандидат экономических наук, профессор Национальный исследовательский университет "Высшая школа экономики" Евгений Коган:

"Цены на коммерческую недвижимость в США падают на фоне роста ставок. Особенно это отразилось на офисных зданиях: после ковида не все вернулись в офисы, и доля свободных помещений на арендуемых площадях (vacancy rate) не вернулась к доковидным значениям. Цены на ряд объектов упали на 25 – 30% и более. По недавним данным, калифорнийская коммерческая недвижимость в таких городах, как Санта-Анна и Сан-Франциско выставлена на продажу по ценам с дисконтом от тех, что были еще года 3 назад – 30 – 60% в зависимости от возраста зданий".

По словам экономиста, при этом основная проблема состоит в следующем — большая часть коммерческой недвижимости приобретена в кредит. И в ближайшие 2 года, по некоторым данным, около 1 трлн долларов ипотечных кредитов будут нуждаться в рефинансировании.

Есть серьезные опасения, что рефинансировать незадачливых заемщиков банки будут очень неохотно. Или вообще не смогут.

"Ценные бумаги, обеспеченные коммерческой ипотекой (CMBS), по которой не будут произведены выплаты, канут в лету. Это, в свою очередь, посеет панику среди владельцев CMBS и повысит вероятность банкротства банков-эмитентов. Из вышеупомянутого триллиона долларов, подлежащего рефинансированию, примерно 30% поддержано CMBS. Фондовый рынок просядет, а спреды вырастут до уровней, превышающих уровни времен ковида".Евгений Коган

Как завершилась прошлая и началась нынешняя неделя на рынках

Завершение прошлой недели для американских фондовых площадок прошло на позитиве. Торги четверга показали рост за счет укрепления секторов телекоммуникаций, технологий и потребительских услуг.

На момент закрытия на Нью-Йоркской фондовой бирже Dow Jones вырос на 1,57%, индекс S&P 500 вырос на 1,96%, индекс NASDAQ Composite поднялся на 2,43%.

Позитив продолжился и в пятницу на новостях — данные по инфляции оправдали ожидания. Индекс личных потребительских расходов в марте вырос на 4,2% по сравнению с показателем годичной давности, замедлившись по сравнению с ростом на 5,1% в феврале. В месячном исчислении PCE вырос на 0,1%, что ниже ожиданий. Без учета цен на продукты питания и энергоносители базовый индекс PCE вырос на 4,6% по сравнению с ожиданиями роста на 4,5%.

Dow Jones вырос на 0,80%, при этом достигнув месячного максимума, индекс S&P 500 подорожал на 0,83%, индекс NASDAQ Composite подрос на 0,69%.

Однако уже в понедельник 1 мая и во вторник 2 мая по рынкам прокатились волны коррекций, триггерами которых стали вышеупомянутые крах третьего за 2 месяца банка в США, ожидание риторики ФРС и решения по ключевой ставке, а также опасения наступления рецессии и технического дефолта.

В понедельник Dow Jones упал на 0,14%, индекс S&P 500 опустился на 0,04%, индекс NASDAQ Composite подешевел на 0,11%.

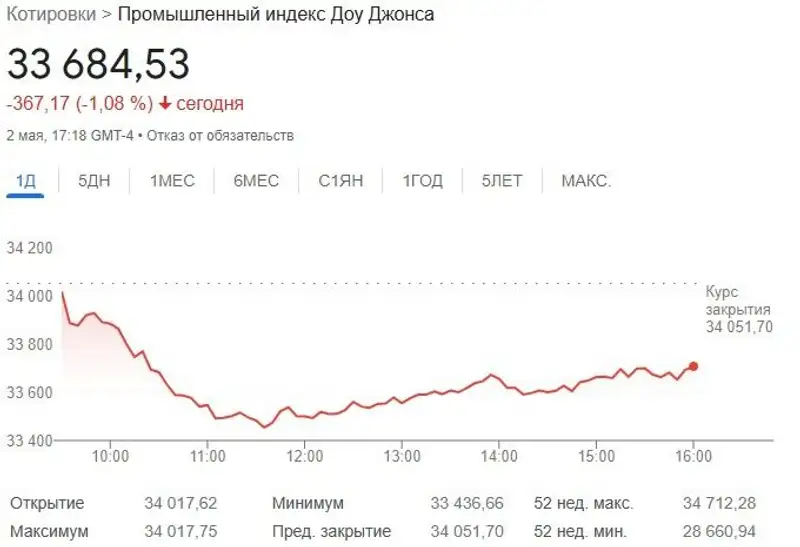

Во вторник Dow Jones стал дешевле на 1,08%.

Фото: Google Финансы

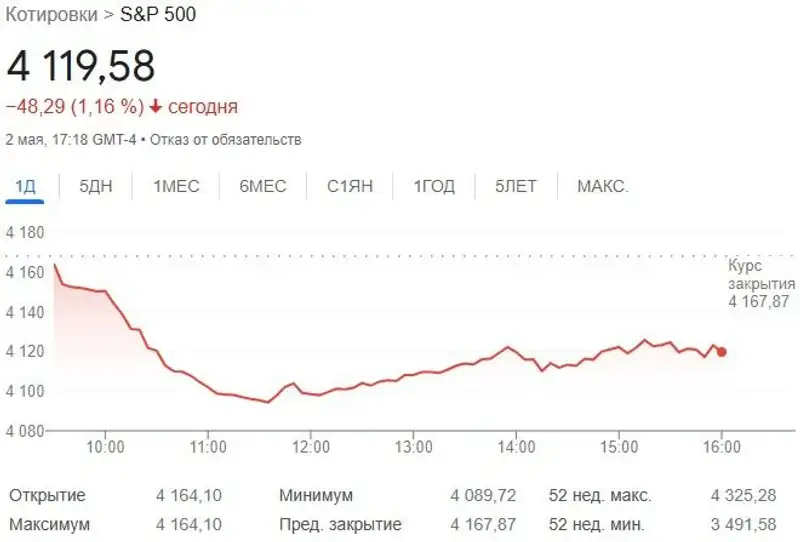

Индекс S&P 500 снизился на 1,16%.

Фото: Google Финансы

Индекс NASDAQ Composite упал на 1,08%.

Фото: Google Финансы

И в понедельник, и во вторник триггерами падения индексов стали сектора: финансовый, нефти и газа, а также промышленности.

Фото: finviz

Как пишет Investing.com со ссылкой на агентство Reuters, аналитики Нью-Йоркского инвестиционного банка JPMorgan выразили мнение о том, что S&P 500 переоценен, и его ожидает серьезная коррекция, учитывая макроэкономические риски и риски для прибыли компаний, пишет

"Мы рассматривали отметки 4 100 – 4 200 пунктов как ключевую зону сопротивления в первой половине 2023 года", — говорится в записке аналитиков.

Среднесрочная поддержка наблюдается около отметки 3760 пунктов, прежде чем индекс сможет протестировать ключевой уровень около 3500 пунктов к началу лета.

Аналитики предлагают сохранять "медвежий" уклон и занять оборонительную позицию, но они выделили уровни сопротивления 4 115, 4 200 и 4 239 пунктов.

Аналитики отметили необходимость устойчивого прорыва выше 4 200 пунктов и явный поворот к циклическому лидерству США и мировых рынков, чтобы пересмотреть прогноз на первый квартал этого года. Отметим, что S&P 500 вырос на 5,65% с начала года.