Фондовые рынки завершают год с худшими показателями за последние 14 лет

Фото: pexels

Фото: pexels

29 декабря индексы пошли вверх: на момент закрытия на Нью-Йоркской фондовой бирже Dow Jones подорожал на 1,05%, индекс S&P 500 вырос на 1,75%, индекс NASDAQ Composite – на 2,59%.

Рынок вытянули в зеленую зону сектора технологий

Инфографика DJ Technology

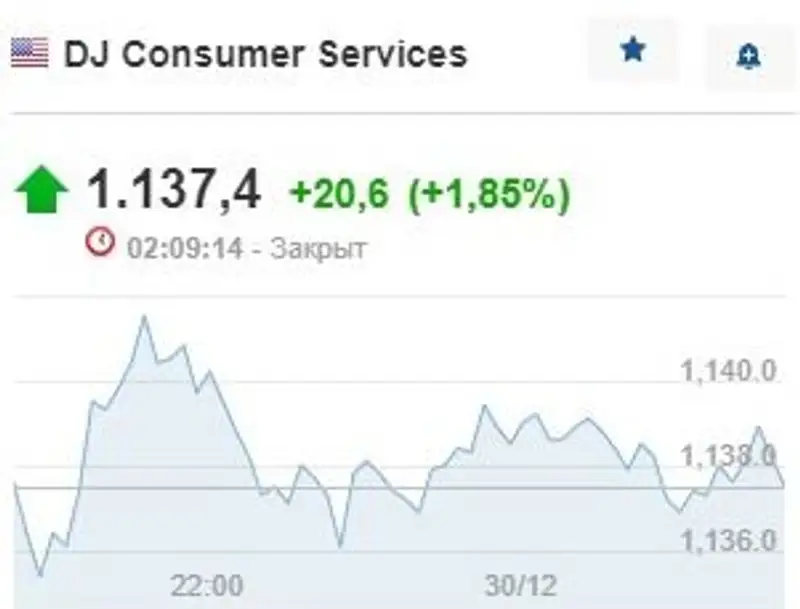

Рынок потребительских услуг

Инфографика Consumer Services

Рынок потребительских товаров

Инфографика Consumer Goods

В лидерах роста среди компонентов индекса Dow Jones по итогам торгов четверга были акции Walt Disney Company, которые подорожали на 3,01 доллара (3,58%), закрывшись на отметке в 87,18 доллара. Котировки Salesforce Inc выросли на 4,07 доллара (3,17%), завершив торги на уровне 132,54 доллара. Бумаги Apple Inc. выросли в цене на 3,57 (2,83%) доллара, закрывшись на отметке 129,61 доллара.

В лидерах роста среди компонентов индекса S&P 500 стали акции SVB Financial Group, которые подорожали на 8,40% до 234,63 доллара, Tesla Inc, выросшие в цене 8,08% до 121,82 доллара, а также акции Warner Bros Discovery Inc, ушедшие вверх на 6,31% до 9,43 доллара.

Инфографика

А вот в целом за год фондовый рынок довольно внушительно спикировал вниз на 20%. Больше всего рухнул Nasdaq Composite – на 33%. S&P 500 потерял 19%, Dow Jones провис на 9%. Среди аналитиков Уолл-стрит преобладает пессимистичный взгляд на ближайшее полугодие, сообщает Bloomberg.

"Мы все еще наблюдаем медвежий рынок, – считает старший стратег Pictet Asset Management Лука Паолини. – Очевидно, что инфляция миновала свой пик, но мы ожидаем слабый рынок акций в следующем году. Снижение инфляции может оказаться медленным и трудным и явно не будет достаточно убедительным, чтобы центробанки перешли от ужесточения к смягчению. Поэтому мы не ждем снижений ставок в следующем году. Я гораздо больше беспокоюсь за рост (экономики), чем за инфляцию в 2023 году".

Паолини придерживается негативного прогноза для американских акций на ближайшие три-шесть месяцев. По его мнению, к концу медвежьего рынка могут привести следующие три фактора: восстановление прогнозов корпоративной прибыли, увеличение спреда между доходностью краткосрочных и долгосрочных облигаций, а также снижение соотношения капитализации компаний, наиболее чувствительных к экономическим циклам, к их ожидаемой прибыли.

Больше всего за минувшие 12 месяцев потеряли в капитализации бигтехи. После стремительного постпандемийного роста Tesla сдулась на две трети до 121,82 доллара, Amazon подешевел в 2 раза, котировки упали до 84,18 долларов. Google потерял в цене 60% (88,45 доллара), Microsoft стал дешевле почти на треть (241,01 доллара), Apple упал более чем на четверть (129,61 доллара). В плюсе компании нефтегазового сектора и производители лекарств.

Инфографика

Стоит также отметить, что именитые аналитики Wall Street были ошеломлены итогами уходящего года. Им не удалось предвидеть, что ФРС будет действовать максимально жестко и повышать ставку в бешеном темпе, что, в свою очередь, вызовет худший одновременный обвал акций и облигаций, невиданный с 1970-х годов.

Марко Коланович и Джон Стольцфус, два самых известных биржевых "быка" на Уолл-стрит, в начале 2022 года были убеждены в том, что Центральный банк США будет медленно реализовывать план повышения процентной ставки, так что финансовый рынок едва ли это почувствует. Однако они очень просчитались, пишет Bloomberg.

К примеру, соруководитель отдела глобальных исследований JPMorgan Chase & Co Марко Коланович предсказал широкое ралли S&P 500 на уровне 5050 пунктов к концу 2022 года. Главный инвестиционный стратег Oppenheimer Джош Стольцфус дал еще более смелый прогноз – 5330 пунктов. Но и тот, и другой очень сильно ошиблись. По итогам торгов в четверг значение индекса S&P 500 зафиксировано на уровне 3 849,28 пункта.

Аналитики Bloomberg Intelligence (BI) отмечают, что, когда ФРС прекращает цикл повышения ставок, это нередко вызывает двузначный рост акций. Однако в следующем году эффект может оказаться смазанным из-за высокой неопределенности и ожиданий падения прибыли компаний из индекса S&P 500, полагают они.

Американский рынок все же начнет восстанавливаться в какой-то момент следующего года, полагает большинство экспертов. Но как быстро он вернется на исторические максимумы, достигнутые в январе этого года, остается под вопросом. По оценкам аналитиков BI, это произойдет не раньше, чем через два года.

Александр Сергеев