Как изменился рынок кредитования за последние 10 лет – исследование

Фото: pixabay

Фото: pixabay

В последние годы ссудный портфель казахстанских банков в основном растет за счет кредитов физических лиц. Кредиты юридических лиц за 10 лет в общем портфеле кредитования не превышают 7-8 трлн тенге. Такими выводами поделился Ануар Куандыков, управляющий директор Jusan Analytics по результатам "Обзора банковского сектора Казахстана" за 2012-2022 годы.

Снижение кредитования юрлиц

Согласно исследованию за 10 лет доля кредитования юрлиц снизилась с 70% в 2012 году до 37% к 2022 году.

Фото: Jusan Analytics

Причин снижения, по словам Ануара Куандыкова, несколько. Переломный момент произошел в 2016-2017 годах, когда проводилась программа по оздоровлению банковского сектора, в рамках которой списывались плохие кредиты. Второй фактор – это ужесточение требований к кредитованию.

"Это снизило возможности банков кредитовать, либо банки стали более осмотрительными в своей кредитной деятельности. Стоит отметить, что эта программа позволила снизить объем плохих кредитов – NPL 90+. В результате кредиты с просрочкой снизились с 30% до 3,5% в 2022 году".Ануар Куандыков

Сложности с ростом кредитования юрлиц на сегодняшний день связаны еще и с тем, что у банков не так много клиентов, которые могли бы предоставить хорошие залоги, финансовую отчетность и другие показатели. По словам спикера, в 2016-2017 годах под влиянием макроэкономических причин многие предприятия стали терять свою конкурентоспособность.

Но, кроме этого, на сокращение доли корпоративного сектора повлиял и бурный рост розничного кредитования.

Розничное кредитование – локомотив развития банковского сектора

"Экономика Казахстана является открытой. Доля внешней торговли довольно высокая в структуре потребления. События в мире, глобальная инфляция отразились на потребительских рынках, товары стали дорогими. Но отличительная черта наших граждан в том, что мы не сокращаем потребление, а продолжаем так же потреблять, но уже в кредит. А так как товары стали еще дороже, мы стали брать более долгие кредиты, то есть не на 3-4 месяца, а на 12-24 месяца". Ануар Куандыков

Второй фактор, поспособствовавший развитию розничного кредитования, – это изменения в нормативной базе, которые позволили кредитовать население, которое раньше не могло кредитоваться ввиду того, что у него не было пенсионных отчислений. Таких людей, по словам Ануара Куандыкова, более 2 млн, среди них ИП, самозанятые и некоторая часть безработных граждан.

"Третий фактор – это доступность кредитования, в том числе за счет развития цифровизации. И, наверное, важную роль играет психологический фактор. Сейчас копить деньги на большую покупку не очень интересно. Легче купить здесь и сейчас и потом потихоньку расплачиваться. Все эти факторы отразились на росте ссудного портфеля розничного сегмента", – говорит Ануар Куандыков.

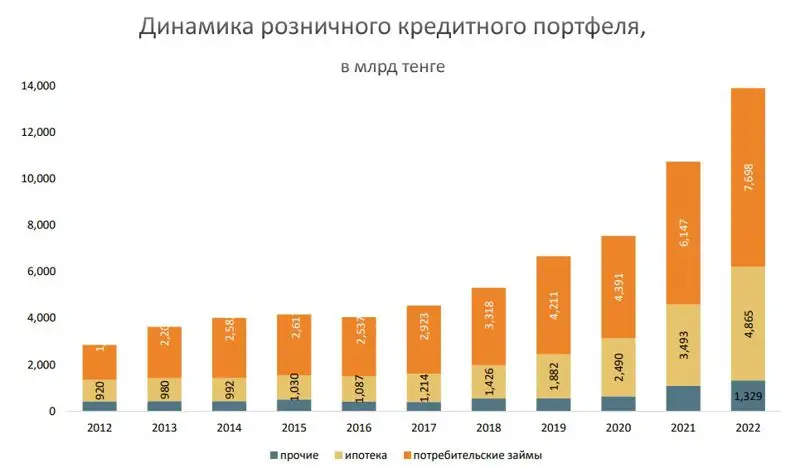

В розничном сегменте основной рост обеспечили потребительские кредиты, которые за 10 лет выросли в пять раз.

Фото: Jusan Analytics

Кроме этого, растет и ипотека – за три года она удвоилась, и ее доля составила порядка 35% от общего портфеля розничных кредитов.

"Самые главные вопросы – насколько этот рост устойчивый и не закредитовано ли население? Это очень сложный вопрос, на него много экономистов не могут найти ответ", – говорит Ануар Куандыков.

Кредитов больше, чем наемных работников

По данным Первого кредитного бюро, на конец 2022 года в Казахстане хотя бы один действующий кредит имели 7,9 млн человек. При этом наемных работников в Казахстане только 6,9 млн человек.

"То есть людей, которые получают зарплату, меньше, чем людей, которые берут кредит. Это связано с тем, что рабочая сила в стране составляет больше 9,5 млн человек. Таким образом, кредиты выдаются не только тем людям, у которых можно проверить зарплаты".Ануар Куандыков

80% потребрасходов покрываются кредитами

В свою очередь активный рост кредитования отражается на увеличении плохих кредитов. По данным исследования, доля NPL 90+ в розничном сегменте составляет 20%, а это около 1,5 млн человек.

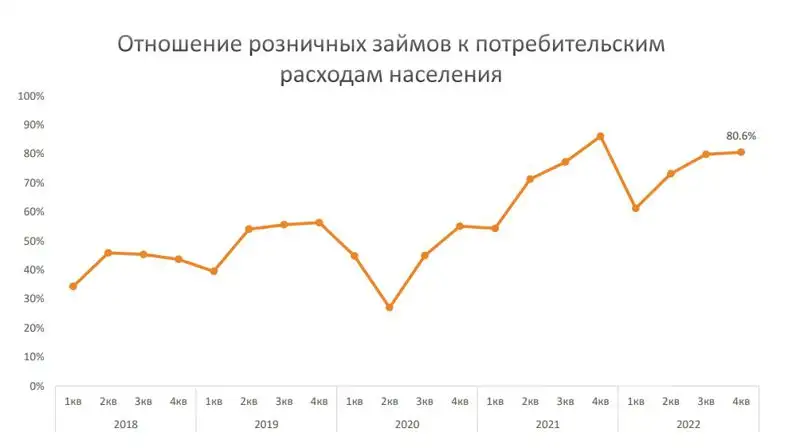

"Чтобы сократить кредитную нагрузку, государство регулярно принимает различные меры. В 2020 году была принята норма, которая не позволяла бы людям оформить новый кредит, если ежемесячная выплата по всем кредитам составляет больше 50% от дохода. Но несмотря на это, потребкредитование все равно растет. Мы видим, что 80% всех потребительских расходов населения покрывается за счет выдачи розничных кредитов. То есть, по сути, мы практически все потребляем в кредит".Ануар Куандыков

Фото: Jusan Analytics

Говоря о закредитованности, спикер добавил, что в целом совокупная ежемесячная выплата казахстанцев по кредитам составляет примерно 25% от совокупных доходов населения. Главным риском в розничном кредитовании остается высокий уровень NPL, то есть неспособность граждан рассчитываться по кредитам.

В заключении Ануар Куандыков отметил, что банковский сектор за последние 10 лет претерпел большие изменения. Он прошел глубокую трансформацию, что существенно изменило бизнес-модели банков.