Ястребиная политика ФРС мешает рынку золота войти в медвежью фазу

Фото: pixabay

Фото: pixabay

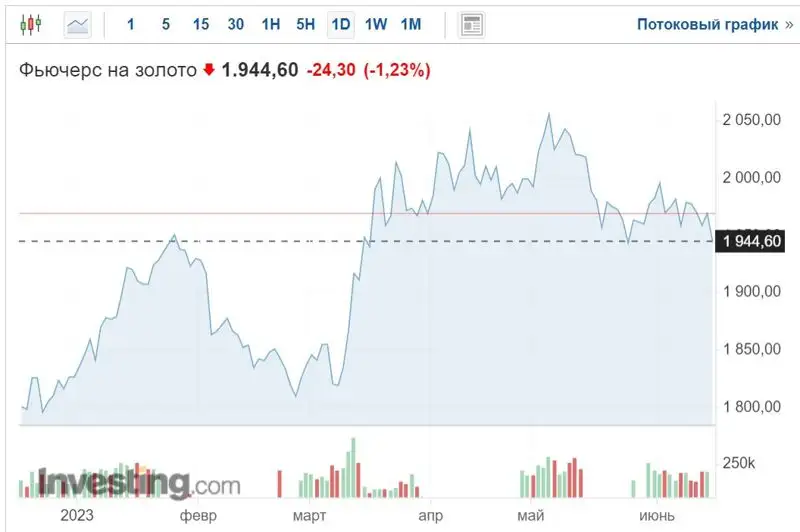

С начала недели цены на золото демонстрируют нейтральную динамику, снижаясь на символичные 0,2%, отметка 1968 долларов за тройскую унцию.

Фото: investing

Эксперты сырьевого рынка не исключают, что золото, по всей видимости, готовится выйти из продолжительной консолидации в диапазоне 1940-1980 долларов, которая наблюдалась весь последний месяц, с середины мая.

"Золото спустилось в этот диапазон с пиков в районе 2050-2060 долларов за тройскую унцию, которые были достигнуты в марте-апреле этого года на фоне банковского кризиса в США, когда сразу четыре американских региональных банка были вынуждены сообщить о финансовой несостоятельности".Нурбек Искаков, аналитик компании Esperio

Фото: investing

Эксперт отмечает, что в рыночных ценах золота, которое в этот кризисный период воспринималось как один из главных защитных инструментов, образовалась очень солидная 11-процентная премия.

То есть, даже с учетом недавнего снижения котировок золота с 2050-2060 долларов за тройскую унцию в текущий диапазон 1940-1980 долларов, у главного драгоценного металла, с учетом благополучного разрешения банковских проблем в США, остается еще 5-6% потенциал для снижения цен к отметкам 1810-1830 долларов, откуда и стартовал кризисный рост в начале марта.

"Причин, по которым половина кризисной премии в ценах на золото все еще не схлопнулась несколько. Еще недавно финансовые рынки были захвачены историей технического дефолта в США, когда из-за неспособности Демократической и Республиканской партий договориться о повышении лимита госдолга чуть не произошел глобальный финансовый кризис".Нурбек Искаков

Повышение госдолга: Бычий фактор для золота

Споры о снижении госдолга и как следствие федеральных расходов давно стали разменной монетой между американскими республиканцами и демократами. Тем не менее, начиная с 2013 года госдолг фактически удвоился, увеличившись с 16,7 трлн долларов до 32 трлн долларов. За тот же период федеральные расходы увеличились более чем на 80% – с 3,4 трлн долларов в 2013 финансовом году до 6,2 трлн долларов в 2022 финансовом году, отмечает экономист Райан МакМакен.

Он также отмечает, что золото в целом растет вместе с государственным долгом. Конечно, есть и другие факторы, влияющие на динамику драгметалла, но, по мнению экономиста, во-первых, растущий государственный долг создает экономическую неопределенность, и это стимулирует спрос на активы безопасности. А во-вторых, растущий госдолг, в конечном счете приведет к повышению инфляции.

"Ястребиная" политика

Впрочем, на этот раз президент США демократ Джо Байден и спикер палаты представителей республиканец Кевин Маккарти нашли компромисс и 3 июня закон о повышении лимита госдолга был повышен, более чем на 350 млрд долларов.

Но все это время инвесторы были вынуждены придерживать золото, как защиту от обвала американского доллара в случае технического дефолта США.

Теперь и эта поддержка золота ушла и казалось бы цены могут продолжить снижение для полного схлопывания кризисной премии, однако инвесторы боялись действовать до объявления итогов заседания Федеральной резервной системы (ФРС), от которой ждали первой за последние 11 заседаний "паузы" в повышении процентной ставки.

"Казалось бы "пауза" в повышения учетной ставки ФРС, должна негативно повлиять на курс доллара США и позитивно на цены золота. Но необычность текущей ситуации заключается в том, что пауза в повышении является вынужденной и "ястребиной".Нурбек Искаков

Аналитик отмечает, что Минфин США после повышения лимита госдолга проводит очень крупные заимствования на долговом рынке (около 1 трлн долларов в ближайшие месяцы). И в нормальной ситуации Центробанк должен бы смягчать монетарные условия для того, чтобы сдержать рост рыночных процентных ставок из-за действий американского минфина. Но ФРС не может пойти на смягчение из-за высокой инфляции в США (4,0% г/г при таргете 2,0% г/г), поэтому и выбрана "пауза" в ужесточении.

Эксперт не исключает, что после июньского заседания, когда ФРС США по итогам двухдневного заседания федерального комитета по операциям на открытом рынке (FOMC) по вопросам монетарной политики объявила о сохранении целевого диапазона неизменным – сохранении базовой ставки на уровне 5-5,25% годовых, ФРС скорее всего будет вынужден вернуться к ужесточению на следующей встрече 25-26 июля.

"Именно поэтому нынешнюю "паузу" ФРС инвесторы называют "ястребиной" и готовятся к тому, что курс доллара США к концу июля может укрепиться, надавив на котировки золота".Нурбек Искаков

Впрочем и председатель Федеральной резервной системы США Джером Пауэлл не скрывает, что принятая на заседании FOMC "пауза" вполне уместна, особенно если учитывать как быстро повышалась ставка.

"Решение о паузе было принято только относительно сегодняшней встречи. Нам показалось разумным смягчить повышение ставок по мере приближения к пункту назначения. Таким образом, мы приняли решение рассматривать вопрос об отказе от повышения на каждой встрече. На июльской встрече мы снова вернемся к этому вопросу", — говорит Джером Пауэлл.

Говоря о перспективе снижения ставок, Пауэлл сказал, что ФРС, скорее всего, рассмотрит ослабление политики только через два года, когда инфляция значительно снизится.

Прогноз по рынку золота

Негативные перспективы для главного драгоценного металла в ближайшие месяцы поддерживают и крупные инвесторы. Аналитик Нурбек Искаков обращает внимание на тот факт, что в последние три недели отток средств из крупнейшего "золотого" ETF-фонда SPDR Gold Trust (GLD) только усиливается. Так, в конце мая за неделю из фонда ушло почти 92 млн долларов, в начале июня еще около 200 млн долларов, а за прошлую неделю отток вырос до 400 млн долларов.

"Это крупнейший отток за последние 3,5 месяца, который говорит о том, что инвесторы не верят в перспективы роста цен на главный драгоценный металл в ближайшее время. И их можно понять, вместе с постепенным улучшением настроений на финансовых площадках, что негативно для золота, мы видим прогнозы Всемирного совета по золоту о возможном сокращении спроса на золото в Индии в этом году, из-за высоких внутренних цен".Нурбек Искаков

Таким образом, говорит аналитик, краткосрочные перспективы главного драгоценного металла на ближайшие несколько месяцев пока указывают на достаточно вероятную 5-6% коррекцию цен на золото, к отметкам в 1810-1830 долларов за тройскую унцию.

Оправдаются ли ожидания рынка, нам пока лишь предстоит узнать. Но, по мнению аналитика, для краткосрочных инвесторов, это точно повод задуматься над сокращением позиций на покупку золота хотя бы на несколько следующих месяцев. А вот для более долгосрочных инвесторов, которые ориентируются на середину или даже конец 2024 года, предстоящее падение золотых котировок наоборот является возможностью для покупок.

Как бы то ни было, главный драгоценный металл остается в глобальном восходящем тренде. И как отмечают эксперты, ожидаемое снижение цен на золото не более чем коррекция, после которой рост к новым историческим максимумам с высокой вероятностью возобновится.