Америке хорошо, остальным не очень: обзор мировых рынков

Фото: pixabay

Фото: pixabay

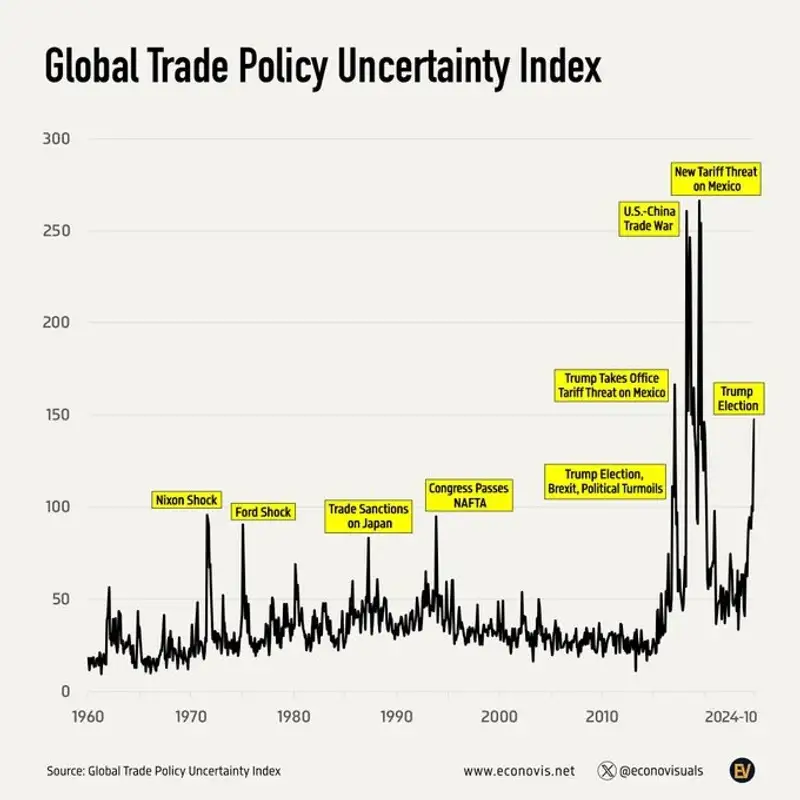

Надо отметить, что абсолютно все действия, которые предпринимал и предпринимает Трамп, вызывают оживления и волнения на глобальных рынках, доходящие до штормов. На днях платформа по визуализации экономических данных Econovis (США) опубликовала Глобальный индекс неопределенности торговой политики: волатильность с 1960 по 2024 год.

На графике можно легко увидеть, что все "кошмары" в мировой торговле связаны только с Трампом.

Так, последний всплеск неопределенности мировой торговой политики произошел 5 ноября 2024 года после выборов в США. Этот рост вызван возобновлением угроз повышения пошлин США на импорт, что способствует глобальным экономическим проблемам, пишут в Econovis.

Фото: Econovis

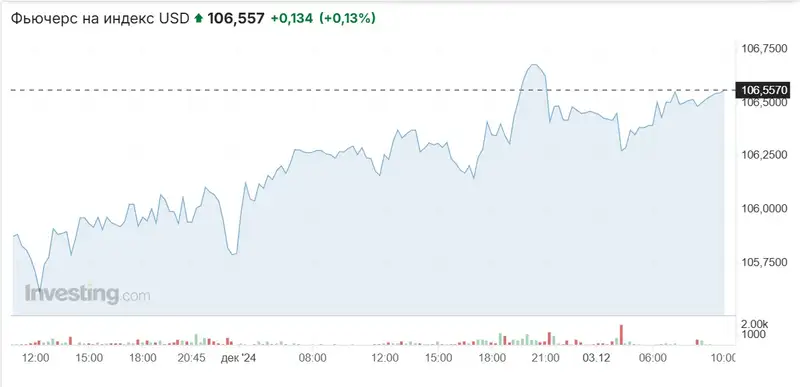

Одним из основных показателей самочувствия глобальной финансовой системы является Индекс доллара – соотношение к корзине из шести иностранных валют: евро (57,6%), японской иены (3,6%), фунта стерлингов (11,9%), канадского доллара (9,1%), шведской кроны (4,2%) и швейцарского франка (3,6%).

После объявления о победе Трампа индекс доллара стремительно пошел вверх, набрав около 7% по отношению к мировым валютам и обвалив валюты всех развивающихся стран, включая тенге.

Сегодня утром индекс доллара к корзине из шести основных валют DXY снова вырос и находится в районе 106,5 пунктов.

Фото: investing

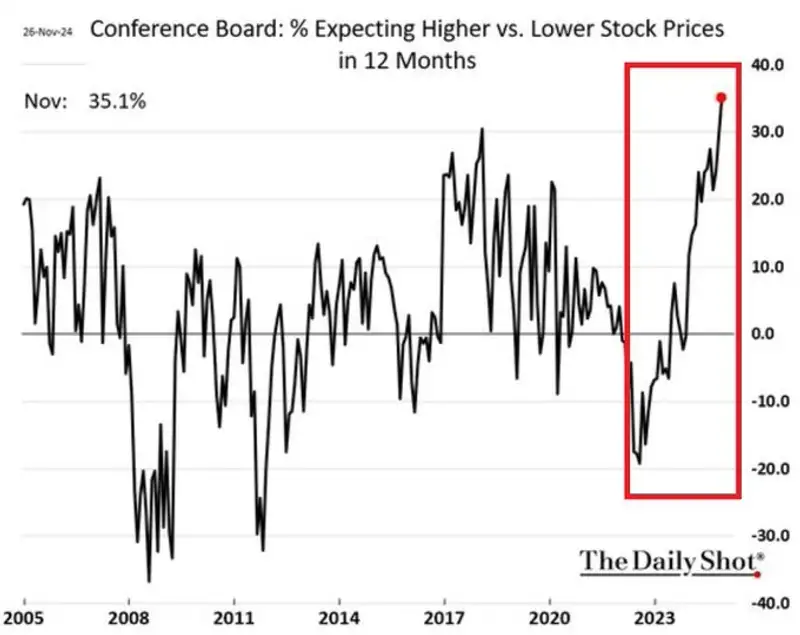

Между тем в самих США финансисты показывают самый оптимистичный настрой в отношении акций с 1987 года. Разница между ожиданиями американцев относительно роста и снижения цен на акции в течение следующих 12 месяцев выросла до 35%. Хорошее настроение американцев стремительно растет, и связано оно с приходом администрации Трампа, который обещает снижение барьеров для бизнеса, отмечают эксперты информационного бюллетеня Daily Shot.

Фото: Daily Shot

До конца недели ожидается, что состояние экономики США еще более улучшится: инвесторы ждут свежие данные о занятости в стране. Экономисты ожидают, что количество рабочих мест в Америке увеличилось в ноябре на 183 тысячи. Это важный показатель, который может влиять на траекторию изменения процентных ставок.

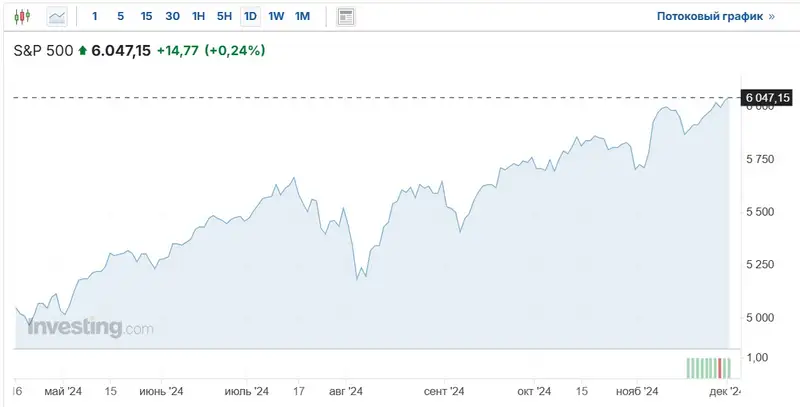

Но главный показатель – это фондовый индекс S&P 500 (в корзину которого включено 503 акции 500 избранных торгуемых на фондовых биржах США публичных компаний).

Индекс S&P 500 начал декабрь 2024 года около рекордных максимумов, прибавив с начала года более 25%. Возможен и дальнейший рост, поскольку ФРС США, скорее всего, продолжит снижать процентные ставки в 2025 году, хотя председатель ФРС Джером Пауэлл сказал в ноябре, что нет необходимости торопиться со смягчением денежно-кредитной политики, так как "рынок труда и инфляция весьма устойчивы".

Фото: investing

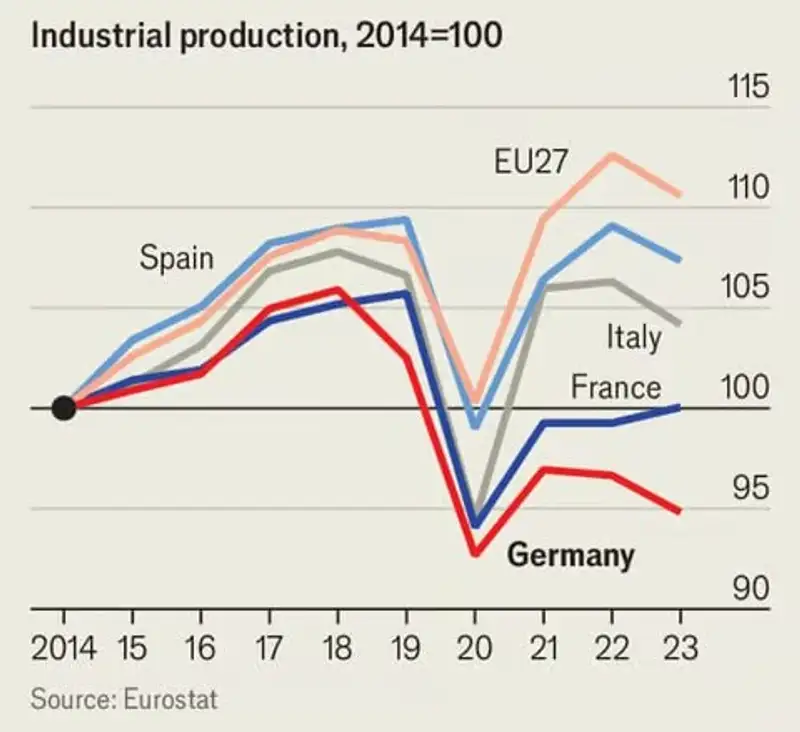

На этом фоне очень бледно выглядят европейские показатели. Так, EuroStat отмечает снижение темпов экономики всех стран и глубокий промышленный кризис в ФРГ.

Фото: EuroStat

Промышленное производство страны сократилось примерно на 5% за последние десять лет, и восстановления не предвидится. Высокие цены на энергоносители, нехватка рабочей силы и растущая напряженность в отношениях между ЕС и Китаем являются основными причинами кризиса.

Промышленный рост в Германии стал ниже темпов роста в среднем по ЕС уже с 2015 года.

Утешительные вести идут из Азии. Индекс PMI производственного сектора Китая вырос до 50,3, указывая на признаки стабилизации экономики, несмотря на тарифные риски от Трампа.

Что касается глобального рынка нефти, то стоимость фьючерсных контрактов на нефть Brent на лондонской бирже ICE сейчас находится на отметке около 72 долларов за баррель. Цена фьючерсов на нефть WTI на торгах Нью-Йоркской товарной биржи к этому времени составила около 68 долларов за баррель.

Фото: investing

Все ждут 5 декабря, когда пройдет заседание министерского мониторингового комитета ОПЕК+. Возможно, что ОПЕК+ отложит увеличение производства нефти, запланированное на январь, в связи с сохраняющимися опасениями сокращения глобального спроса.

Ранее мы рассказали о причинах обвала курса тенге к доллару.